半导体下行周期,比预期更长?

7月20日,台积电举办2023年第二季度线上法说会,解说了二季度业绩及释放后续展望。

数据显示,台积电营收和归母净利润分别下滑10%和23.3%,台积电表示宏观(环境)比之前想象的要弱,台积电二度下调2023年全年收入预期——从原来预期下降4%-6%改为同比下降10%,台积电总裁魏哲家还表示,即便AI(人工智能)相关需求的增加还不足以抵消业务受到的景气循环影响,库存调整到什么时候,一切都要看经济因素。此外,美国工厂从2024年延期到2025年投产。

台积电的业绩从侧面反映出了半导体产业现状,本文将简述台积电2023年第二季度业绩要点,并从台积电财报出发,展望半导体市场库存以及人工智能对高性能计算的需求。

台积电先进制程业绩较上一季度有所起色

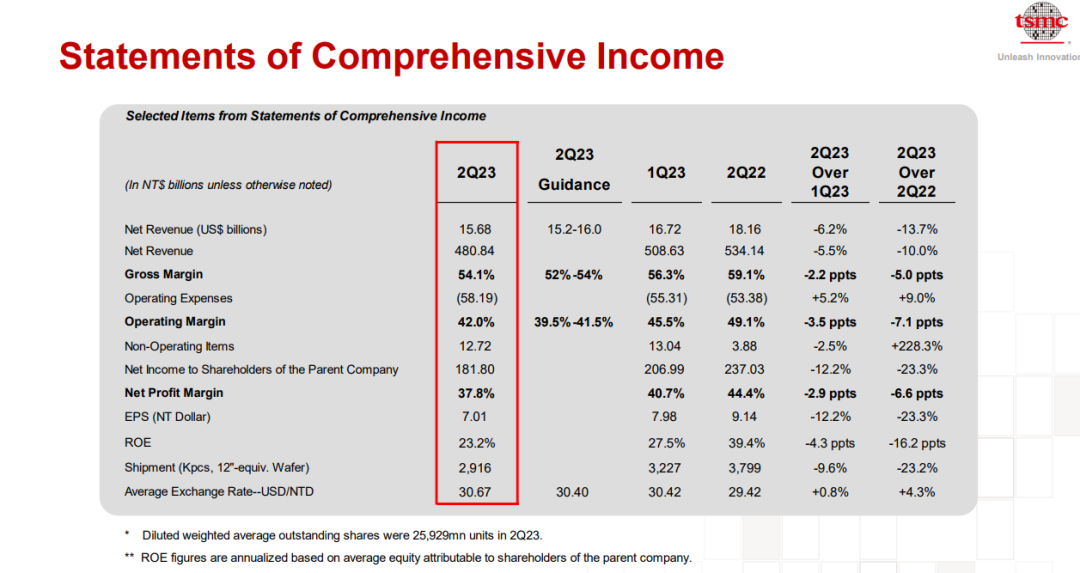

台积电二季度合并营收约4808.4亿新台币,同比减少10.0%,环比减少5.5%。期内净利润1818亿新台币,同比减少23.3%,环比则减少12.2%;营业毛利率54.1%,同比下降5%,环比下降2.2%。晶圆出货量为2916千片,同比下降23%,环比下降9.6%,库存周转周期延长至99天。

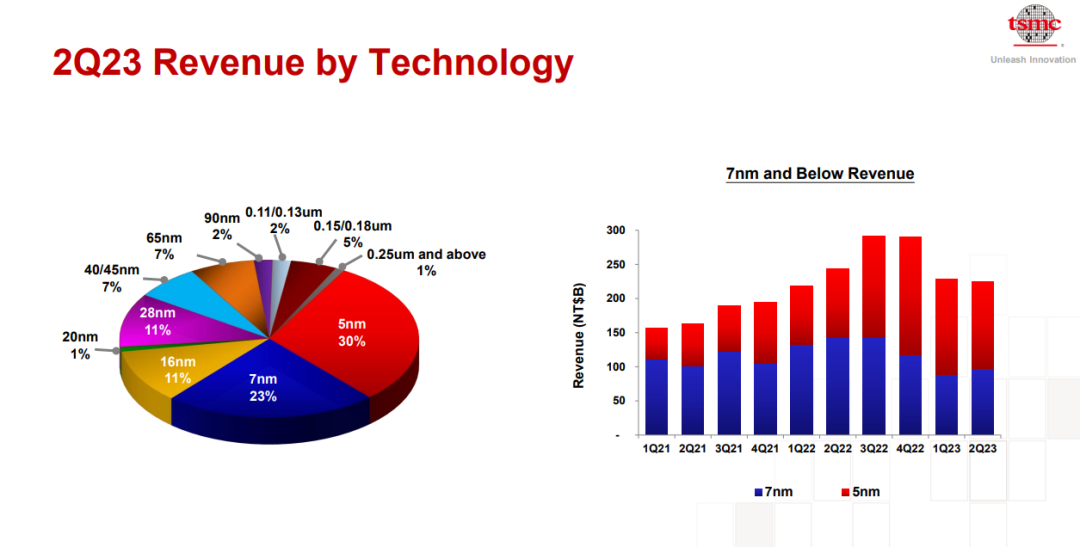

从制程构成来看,7nm与5nm两种制程业务共占据台积电总营收的55%(5nm占比30%,7nm占到23%),为营收主力。受到全球整体市场需求疲软影响,台积电先进制程营收已连续两个季度下滑,但相较一季度的业务下滑水平已经有所收敛。

此外,16nm占比11%,28nm也占到11%,20nm占到1%。高制程芯片中,40/45nm以及65nm的占比分别为7%,0.15/0.18um占比是5%,90nm以及0.11/0.13um分别占到2%,0.25um及以上占到1%。

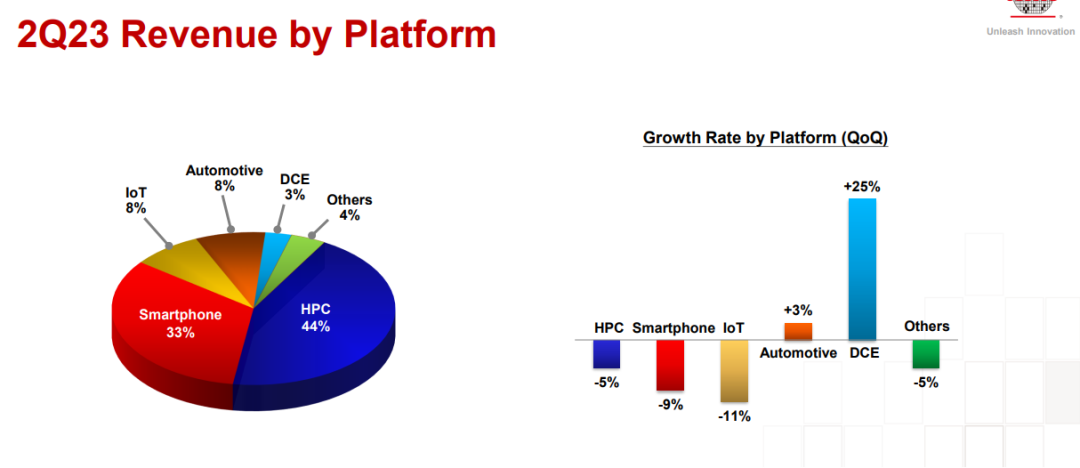

从具体业务看,除了汽车业务和数字消费电子实现增长外,其他业务均下滑。其中营收占比44%的高性能计算业务下滑5%,营收占比33%的智能手机营收下滑了9%,营收占比8%的物联网下滑11%。实现增长的汽车业务和数字消费电子,分别贡献了8%、3%的营收,实现增长3%、增长25%。

这侧面印证了魏哲家所言,“AI(人工智能)相关需求的增加还不足以抵消业务受到的景气循环影响”。整体来看,虽然多个应用市场产品营收有所下滑,但相较于今年一季度的各产品线营收全面下滑的情况有所收敛。

同时,台积电预计第三财季销售额为167亿至175亿美元,环比增长6.5%~11.6%,低于市场预期约一成。第三财季毛利率预估为51.5%~53.5%,低于第二财季的54.1%;营业利润率预估为38%~40%,低于第二财季的42%。

此外,台积电第4季业绩可望进一步回升,但下半年美元营收将仅较上半年增加1成左右水平,与先前外界期待的2成有不小的落差。台积电因而再度下修全年营运目标,美元营收减幅恐扩大至10%。

库存去化走缓坡,大厂保守观望

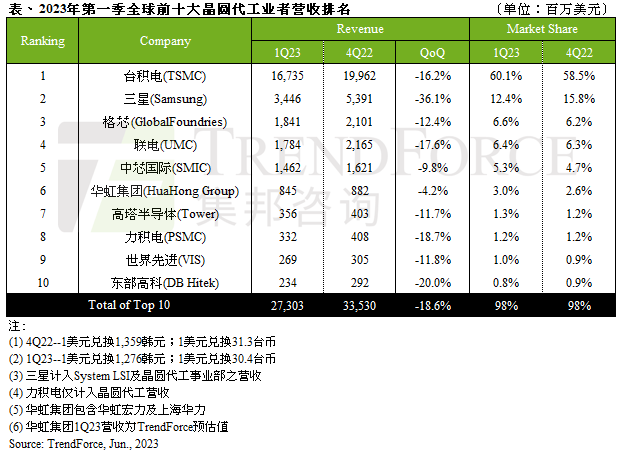

据TrendForce集邦咨询调查显示受终端需求持续疲弱以及淡季效应加乘影响,第一季全球前十大晶圆代工业者营收季度跌幅达18.6%,约273亿美元。

TrendForce集邦咨询预期,第二季前十大晶圆代工业者产值将持续下跌,季度跌幅会较第一季收敛。尽管顺应下半年旺季需求,供应链多半应在第二季陆续开始备货,但市况反转后供应链库存堆积且目前去化缓慢,多数客户备货态度仍谨慎,使第二季晶圆代工生产周期较以往缓和,仅有零星急单如TV SoC、WiFi6/6E、TDDI等,整体产能利用率成长受限。

结合上述厂商近3年财报情况来看,从2021年初至今上述厂商的存货金额及库存周数均有所升高。尤其是从2022年2季度始,上升趋势更为明显。同时,其产能利用率自2022年二季度起也呈现下降趋势,根据产品结构不同,各晶圆厂自2022年三四季度至今年一季度,产能利用率降幅从个位数到超过20%不等。

从公开信息看,2023Q1季度,台积电、联电、力积电、世界先进、中芯国际、华虹集团的产能利用率分别为75%、70%、60%、59%、68%、85%,明显低于近年来保持在80%以上的历史平均水平。伴随着产能利用率的持续下降,部分企业一度出现亏损。

台积电黄仁昭介绍称,当前台积电库存周转时间延长至99天。台积电第二季度营收受到全球经济状况的影响,市场需求受到抑制,客户更加谨慎。当前客户正在进行库存调整,并将使库存调整周期延长至2023年第四季度。台积电预估,今年晶圆代工业营收恐将减少中十位数百分比(约14%至16%),减幅将高于不计存储器的半导体业中个数百分比(约4%至6%)水平。

格芯方面,近两年也在持续削减资本支出,放慢扩产进程。此前其表示全年将实现季度营收的温和环比增长。

近日,业界消息传出显示联电在28nm接获急单。据供应链消息指出,联电8英寸产能利用率仍然疲软,目前仍维持5成左右。联电此前曾多次表示,手机市况低迷,先前状况较佳的车用及工业市场在库存建置完备后,需求出现停滞情况,第3季整体需求未见到强劲复苏情况。整体而言,法人估联电第三季营收相对第二季仍将以持平为主。联电将在7月26日举行法说会,届时可望对第三季市况及营运有更具体的看法。

世界先进也指出,通膨、升息会影响终端市场购买力和消费意愿,下半年将温和复苏,回温力道较几个月前多一点变量。世界先进预计于8月1日召开法说会。市场预期,联电和世界先进对于未来景气恐难有乐观期待。

力积电同样感受到市场需求旺季不旺情况,指出目前缺乏长期需求讯号,并没有超过1季的长期订单,第3季营运展望保守,预期营收将小幅震荡,下半年营运状况将与第2季相当。

高性能计算业务前景值得期待,CoWoS封装或供不应求

值得注意的是,魏哲家对于高性能计算业务的前景非常看好。“高性能计算正处于长期健康增长的轨道上,有大规模结构性增长,且在算力需求逐渐提升的背景下,对芯片技术要求很高,这是台积电增长的长期驱动力,尽管2023年是挑战的一年,但高性能计算收入有望见到不错的增长,未来也会是最重要的收入贡献者之一。”

对此,魏哲家表示,“AI服务器处理器需求(我们将其定义为执行训练和推理功能的CPU、GPU、AI加速器)约占台积电总收入的6%,我们预计在未来5年里,这一业务的CAGR(复合年均增长率)将接近50% ,将占我们收入的比例将增至10%左右。”

虽然当前高性能计算业务对于台积电业绩带动作用还不及预期,但从长远来看,该项业务依旧亮眼。这也契合了AMD和英伟达对于AI增长的预测。

AMD CEO苏姿丰表示,到2027年,AI芯片市场将达到1500亿美元,这与英伟达CEO黄仁勋在英伟达上一次财报电话会议上关于未来几年内数据中心基础设施的言论相一致。

关于AI芯片,魏哲家表示,后端CoWoS芯片容量大约会增加2倍。台积电预测与AI芯片相关的一些高级封装可能在2024年底之前仍然供应紧张。因此,需求可能在相当长的时间内持续超过供应,因为AMD和英伟达将无法扩大生产至某个点,尽管某些4nm和5nm的产能是可用的。

据魏哲家所言,AI芯片目前所占台积电总收入的6%。业界表示,从总体体量看确实不多,但需要注意的是,AI芯片目前所需要的是先进制程(7nm及以下),目前该先进工艺节点约占台积电收入的一半。从两项数据可知,AI芯片已经占到台积电所有先进工艺节点收入10% ~12%(涵盖智能手机)。

结 语

本文的最后,还需要提及IC设计产业,总产业链环节来看,台积电订单来源于IC设计厂,此次法说会台积电二度下修年度展望,可看出其对于下半年的保守期待。由可见,IC设计业下半年业绩走势或不容乐观,接下来联发科、联咏、瑞昱等IC设计厂商业绩即将开出,行业还需做好预期。

总体来看,我们已经看到了台积电业绩出现了一些抬头的趋势,相较于一季度的高速下滑有所放缓。而从整个行业看,存储、设备行业等也出现了一些新的契机值得期待。业界认为,这次的下行比想象的长,我们似乎需要更长的时间度过这个下行周期。