半导体争夺战,拿下AI芯片新贵!

AI浪潮席卷全球,一批AI初创新贵企业如雨后春笋般出现,新技术新产品层出不穷。迈过前两年的投资高峰热潮,AI新贵如今面临新的融资危机。与此同时,AI头部企业虎视眈眈,意图吞下更多优质AI标的,快速补充短板,以占领更大市场份额。一场时间拉锯战,在AI新贵和头部AI大企中悄然拉开。

一

全球涌现大波AI新贵,行业危、机并存

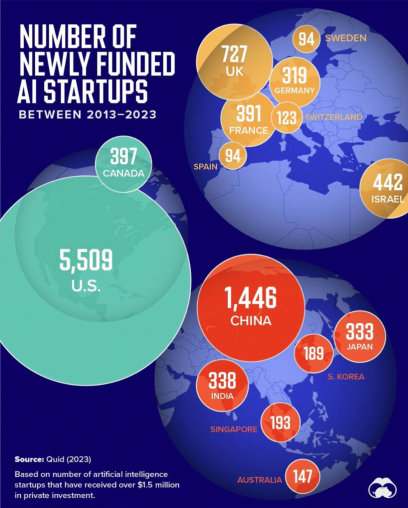

AI浪潮席卷全球,AI新贵如雨后春笋般冒出。近期,全球数据可视化媒体Visual Capitalist根据斯坦福大学《2024年人工智能指数报告》中Quid的数据,制作了一份图表,重点展示了过去十年间AI初创公司活动最多的15个国家。

图片来源:Visual Capitalist

上述图表中的数字代表了2013-2023年期间每个国家新获得融资的AI初创公司数量,且只有获得超过150万美元私人投资的公司才被纳入统计。上述数据表明,美国、中国、英国、以色列等已成为全球AI创新领域的领先者。

美国情况来看,美国AI初创企业涵盖大模型公司Reka AI、DPU新贵DreamBig Semiconductor、规模化人工智能、自动化机器学习平台DataRobot、AI芯片设计新企Tenstorrent、软件和机器人初创企业Bright Machines、AI芯片创企Etched.ai、训练AI模型新贵Scale AI、边缘AI领军企业Blaize、人工智能模型创企Augment、AI协助工具新企Cognition、硅光子创新企业Celestial AI、大模型开源企业Together AI等等。

中国方面在政策利好和市场急速发展下,一批AI创企杀出重围,优质标的包括大模型玩家商汤科技、百川智能、智谱AI、第四范式、Minimax稀宇科技等等,以及人工智能AIGC大模型零一万物、通用人工智能研究月之暗面、多模态大模型企业智子引擎、视频生产大模型爱诗科技、AI芯片新贵爱芯元智、人工智能视觉技术企业影谱科技等等。

英国在AI领域有着悠久的历史,几十年来围绕这个领域建立了丰富的生态系统。从艾伦·图灵早期奠定AI领域基础的工作,到世界级的研究机构推动AI技术的发展(如帝国理工学院、剑桥大学、爱丁堡大学、牛津大学、伦敦大学学院)以及2015年DeepMind的成立,英国一直是AI人才的重要聚集地。深厚的AI研究历史和顶尖的研究机构使得英国成为AI人才重要聚集地。近年来,英国涌现了包括AI独角兽Wayve、知识图谱初创企业Oxford Semantic、AI语音客户服务企业PolyAI、AI智能员工和软件创企Artisan AI、大模型应用创企Robin AI等。

以色列高科技行业发达,AI初创企业包括有人工智能工具企业AI21、人工智能芯片明星企业Habana Labs、量子芯片企业Quantum、高性能微处理器公司NeoLogic、深度学习和人工智能解决方案架构颠覆企业NeuReality、AI芯片冷却革命者ZutaCore等等。

但是,对于这些AI新贵而言,市场却危机四伏。就美国而言,据金融时报消息,过去一年,美国AI初创企业失败率跃升了60%,尽管数十亿美元的风险投资流入AI公司,但初创企业倒闭的数量仍在急剧上升,原因是相关AI企业创始人在2021-2022年科技繁荣时期筹集的资金近年来已经耗费大半。

不止美国企业如此,全球AI新贵无疑都面临着同样困境。行业金融投资相关人士表示,短期大量资金涌入导致某些AI初创公司的估值过高,但是这些企业都面临着巨大的风险,如资金枯竭、投资回报率下降或市场饱和等。目前,市场投资者已经变得更加谨慎,开始评估AI初创公司的长期可行性和盈利能力,而不是仅仅基于其技术潜力进行投资。

迈入2024年,笼罩在AI新贵头上的乌云已聚集,一场大雨即将落下,争夺市场融资和技术突围成为关键。与此同时,行业并购消息不断,第一梯队AI大企英伟达、AMD等大举买买买,AI行业竞争逐渐白热化。

二

AMD追梦,超越英伟达

结合AMD官方以及业绩消息,过去一年时间里,AMD向十几家AI公司投资了超过1.25亿美元,其中包括Firework AI、AI数据平台Scale AI等,另外还收购了Mipsology 、 Nod.ai等超7家AI公司,以扩展AMD AI生态系统、支持合作伙伴,并提升AMD计算平台的领导地位。

近期该公司就有两笔大手笔并购——49亿美元收购服务器制造商ZT Systems,以及6.65亿美元全现金收购欧洲最大的私人AI实验室Silo AI。

1

49亿美元收购服务器制造商ZT Systems

8月19日,AMD发布公告,拟通过现金加股票的方式,以49亿美元收购服务器制造商ZT Systems。其中75%以现金支付,剩余部分以股票支付。

公开资料显示,ZT Systems是全球最大的AI服务器制造商,总部位于新泽西州西考卡斯,拥有超过15年的为全球最大云计算公司设计和部署数据中心AI计算和存储基础设施的经验。拥有丰富的AI系统专业知识,可与AMD芯片和软件功能形成互补。

据悉,交易完成后,ZT Systems将加入AMD数据中心解决方案业务部门。ZT CEO Frank Zhang将领导制造业务,ZT总裁Doug Huang将领导设计和客户支持团队,两人均向AMD执行副总裁兼总经理Forrest Norrod汇报。目前该交易已获得AMD董事会的一致批准,收购预计将在2025年上半年完成,但须经过一些监管部门批准并满足其他成交条件。另外,AMD将寻找战略合作伙伴以出售ZT Systems的美国数据中心基础设施制造业务。

AMD表示,此次收购还将帮助云和企业客户加快大规模部署由AMD提供支持的AI 基础设施,据悉AMD可提供基于跨芯片、软件和系统创新的领先AI训练和推理解决方案。AMD预计,到2025年底该交易将在非GAAP收入基础上实现增值。

值得注意的是,英伟达一直是ZT Systems的客户,后者曾为GB200 GPU产品进行 AI 服务,两家公司处于上下游关系。这意味着,AMD收购ZT Systems完成之后,英伟达将失去ZT Systems这个合作伙伴关系。

2

收购欧洲最大私人AI实验室Silo AI

8 月 12 日, AMD宣布完成对欧洲最大的私人AI实验室Silo AI的收购,交易价值高达6.65亿美元,以全现金方式支付。该交易将增强AMD软件性能,缩小与竞争对手英伟达的差距。

号称欧洲最大私营AI实验室的Silo AI全球总部位于芬兰赫尔辛基,业务遍及欧美,专注于提供定制化AI模型和端到端的AI驱动解决方案,帮助客户快速将AI功能集成到他们的产品、服务和运营中。该实验室拥有一支世界级的AI科学家和工程师团队,领导团队阵容包含芬兰阿尔托大学实践教授Peter Sarlin、前诺基亚CTO Tero Ojanper、前普华永道CEO兼主席Johan Kronberg、Valossa Labs视频AI平台联合创始人Ville Hulkko、机器学习专家Kaj-Mikael Bjrk、Elektrobit创始人Juha Hulkko等。

并且该实验室还开发了多个尖端的AI模型、平台和方案,其中包括开源大语言模型Poro、Viking和和SiloGen等,这些成果在业界享有盛誉。Silo AI的客户包括安联人寿、飞利浦、劳斯莱斯、联合利华等大型企业级客户,据称迄今为止已经交付了200多个生产级AI项目。

AMD官方表示,此次收购是AMD基于开放标准提供端到端AI解决方案战略的重要一步,也是AMD与全球AI生态系统建立良好合作关系的又一体现。Silo AI将正式加入AMD的人工智能事业部(AIG),由AMD高级副总裁Vamsi Boppana领导,以加速AMD在AI领域的创新和发展。

AMD近年来致力于超越英伟达,业界观察AMD近两年发展势头猛烈,今年二季度AMD财报优于预期,且其人工智能芯片业务收入已超10亿美元。而反观英伟达,人工智能方面收入则不及预期。

业界人士表示,AMD并非毫无机会。目前在AMD在硬件领域已推出了MI300X,该芯片被认为在某些任务上可与英伟达H100匹敌。此外,AMD还承诺今年将推出配备288GB HBM3E内存的MI325,明年将推出MI350,将与英伟达的Blackwell B200竞争。

软件方面则与英伟达差距甚大,而此次收购Silo AI对于AMD补足软件短板至关重要。据悉,Silo AI公司在芬兰超级计算机Lumi和AMD硬件上训练其语言模型,这是通过专门开发的软件层实现的。

Silo AI的专家未来将进一步开发软件,客户可以使用该软件对复杂的人工智能模型进行编程,并在配备AMD芯片的计算机上对其进行训练。这种AI软件领域的专业技术对AMD及其客户来说非常宝贵。AMD对Silo AI的收购,不仅为AMD带来了顶尖的AI技术和人才,还极大地丰富了其AI解决方案的产品线。此外,Silo AI的客户基础也将为AMD带来更多商业机会和合作伙伴,助力其在全球AI市场中占据更大的份额。

未来,AMD的投资还将继续扩大,AMD首席战略官Matthew Hein此前在电邮中表示,希望AMD Ventures投资在2024年进一步加速。在近期的公告中,AMD又介绍,公司在过去12个月内除了增加研发投入,还投资超10亿美元来扩大AMD的生态并增强公司的AI软件能力。

三

英伟达巨额投资不断加固护城河

英伟达方面,更是大手笔投资购买AI芯片企业。英国咨询机构 Dealroom曾对英伟达2023年间的一级市场交易进行了统计,仅2023年英伟达就投资了超30家AI初创公司,融资总价值超过50亿美元。投资过程中,英伟达似乎没有排斥任何应用场景,亦不在乎标的的轮次与大小。无论是上游的通用大模型,中游的企业SaaS,下游的To C垂直应用,还是大模型基础设施建设中动辄百亿的B、C轮项目,To C端不到百万的种子轮。

而今年以来,英伟达投资的AI企业更是超17家,其中有两笔投资所在轮次融资金额不低于10亿美元。收购方面,英伟达则陆续收购了AI创企Run.ai、Deci。另外,其也曾尝试以400亿美元的巨额收购Arm,但由于全球监管机构的反对和市场担忧,这笔交易最终以失败告终。

1

收购GPU编排软件提供商Run:ai

公开资料显示,Run:ai成立于2018年,其已经开发了一个针对在GPU和类似芯片上运行的AI工作负载的独特需求定制的编排和虚拟化软件层,基于Kubernetes的AI云容器平台通过自动分配必要的计算能力,Run:ai可以实现高效GPU集群资源利用。目前,该公司约有150名员工,累计融资1.18亿美元。

英伟达表示,自2020年以来,Run:ai 一直是英伟达的密切合作伙伴。未来,英伟达表示将继续以相同的商业模式提供Run:ai的产品,并将继续投资Run:ai产品路线图,作为NVIDIA DGX Cloud的一部分。

据悉,NVIDIA DGX Cloud是一个与领先的企业开发云共同设计的AI平台,提供针对生成式AI进行优化的集成全栈服务。NVIDIA DGX和DGX Cloud客户将可以访问Run:ai的AI工作负载功能,特别是大语言模型部署。Run:ai的解决方案已与NVIDIA DGX、NVIDIA DGX SuperPOD、NVIDIA Base Command、NGC容器和NVIDIA AI Enterprise软件等产品集成。

据The Information报道,两位了解交易情况的人称,Run:ai提高AI芯片效率的能力可能会吸引更多客户使用NVIDIA DGX Cloud。英伟达可能会提供Deci和OmniML技术以及CUDA软件,以使开发人员构建AI驱动的应用程序更便宜。

2

收购AI大模型企业Deci

英伟达收购的另一家AI创企Deci,也是致力于实现AI芯片的“降本增效”。

根据Deci官方资料显示,Deci为包括Adobe、应用材料在内的客户提供服务。其通过调整AI模型,使其可以在AI芯片上更便宜地运行。据悉,Deci最初协助在手机、汽车等端侧设备上启用相对简单的AI应用,随后转向自研大模型,在开源领域展开竞争。其自研模型已上传至其网站及Hugging Face社区。

去年12月,Deci的模型DeciLM在Hugging Face包含70亿参数的模型排名中名列第一,在开源领域超过Llama、Mistral等对手。但在2月底谷歌推出全新Gemma模型后,Deci失去领先地位。目前,Deci已与微软、英特尔、AMD、亚马逊等多家科技巨头达成合作。

3

拟收购AI应用超级管家Shoreline.io

另外,今年6月消息,英伟达拟收购与自身半导体业务相关的Shoreline.io。据了解,该公司成立于2019年,专注于提高云服务的可靠性和效率。Shoreline.io 开发的IT基础设施管理和自动化软件,可帮助企业自动化处理云环境中的事件,有效缩短问题的平均检测时间(MTTD)和平均修复时间(MTTR)。也因为上述特性,Shoreline.io被称行业称为AI应用的超级管家。

此外,Shoreline.io平台的跨云兼容性,支持包括亚马逊云服务(AWS)、微软Azure和谷歌云在内的多个云供应商,提供了一个统一且高效的云环境管理解决方案,能助力企业管理和自动化部署在不同云平台上的应用程序和基础设施。通过Shoreline.io 的技术,或能帮助使用英伟达 GPU 的企业更轻松地管理其云上工作负载,从而提升英伟达 GPU 在云端的吸引力。英伟达也可以更紧密地与各大云平台集成,将其GPU和软件解决方案推广到更多用户。

结 语

除了英伟达和AMD以外,包括软银、谷歌、微软等主要领域主要玩家也纷纷出手并购、融资,软银近期收购了AI明星企业Graphcore引起行业瞩目。作为一家专注于AI芯片研发的初创公司,Graphcore凭借其独特的IPU技术,在竞争激烈的AI芯片市场中脱颖而出。其估值迅速攀升至28亿美元,一度被视作与英伟达竞争的法宝,更是有“英国版英伟达”之称。并且,软银近期还宣,称准备每年投入90亿美元,加大对人工智能公司的投资。

OpenAI则是在6月宣布了2笔收购案,收购了实时分析数据库初创企业Rockset和远程协作公司Multi,另外谷歌收购Character.ai、微软收购Inflection AI团队、全球最大专业信息服务提供商Thomson Reuters收购Casetext:Thomson收购AI初创公司Casetext等等,均体现了AI市场的高速竞争和发展。

在这场时间的拉锯战里,收购对于头部大企和AI新贵都十分重要。融资环境日趋严峻,技术开发需要时间,“委身”于大企就成为了新贵企业最好的第二出路,甚至部分AI创企成立发展的目的就是获得头部大企的青睐以被巨额收购。对于头部企业而言,AI发展日新月异,行业发展面面俱到不太可能,通过收购补足短板则是上上之选。但总体而言,这是一场时间的拉锯赛,在时间流逝中钻研出可持续盈利的模式、拿得出手的技术以及优质的产品才是关键。